Nhưng Antoine Moyroud, đối tác tại Lightspeed Venture Partners, một trong những người ủng hộ lớn nhất của công ty khởi nghiệp còn non trẻ này, không hề bối rối.

Ông nói với CNN: "Có vẻ như đây là một con số rất lớn, nhưng công ty này có tham vọng lớn, có tầm ảnh hưởng toàn cầu và cần rất nhiều sức mạnh đầu tư để thực hiện được điều đó".

Arthur Mensch, Giám đốc điều hành của Mistral AI, tại hội chợ Viva Tech ở Paris vào ngày 15/6/2023. Ảnh Nathan Laine/Bloomberg/Getty Images

Thỏa thuận 'khủng' nói trên chỉ là một ví dụ về sự phấn khích đầu tư cuồng nhiệt xung quanh tiềm năng của trí tuệ nhân tạo (AI) tạo ra. Công nghệ AI có thể tạo văn bản gốc, hình ảnh và nội dung để đáp ứng các câu hỏi/yêu cầu từ người dùng và nó được kỳ vọng tạo ra lợi nhuận khổng lồ cho các nhà đầu tư.

Nhưng một số nhà đầu tư và những người trong ngành đang lo lắng rằng cơn sốt tài trợ đang biến thành một xu hướng bong bóng, với lượng tiền 'ào ạt' đổ vào các công ty mà chưa mang lại thu nhập, chưa có sản phẩm sáng tạo cũng như có chuyên môn phù hợp.

Emad Mostaque, người sáng lập và giám đốc điều hành của Stability AI, một công ty AI tạo sinh (Generative AI) cũng nhắm đến Lightspeed, quỹ đầu tư có trụ sở tại California như một trong số các nhà tài trợ của mình. Ông kỳ vọng làn sóng đầu tư hiện tại vào các công ty AI sẽ tạo ra "bong bóng lớn nhất mọi thời đại".

"Tôi gọi nó là bong bóng ‘dot-ai’, và nó thậm chí còn chưa bắt đầu", Mostaque cho biết gần đây, làm mọi người nhớ đến bong bóng 'dot-com' vào cuối những năm 1990, khi việc đặt cược đầu cơ vào các công ty internet non trẻ cuối cùng đã dẫn đến tổn thất lớn cho nhiều nhà đầu tư.

Một bong bóng khác?

Khoản đầu tư vào Mistral AI chỉ là một trong số rất nhiều khoản đầu tư trong năm nay bởi các nhà đầu tư mạo hiểm đang tranh giành một chỗ trên 'chuyến tàu tốc hành' có tên AI.

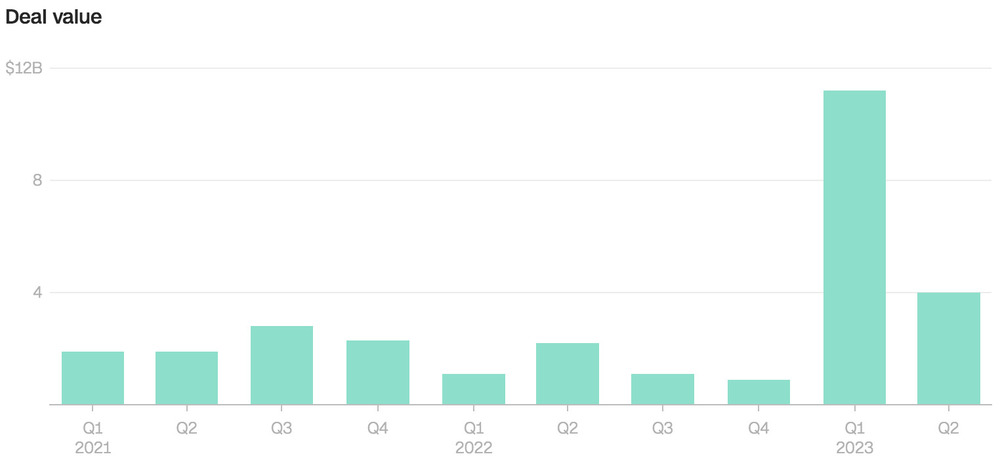

Trong sáu tháng đầu năm 2023, các nhà đầu tư lớn trên thế giới đã đổ 15,2 tỷ USD vào các công ty AI tạo sinh trên toàn cầu, theo dữ liệu của Pitchbook.

Phần lớn số tiền này đến từ khoản đầu tư 10 tỷ USD của Microsoft (MSFT), được công bố vào tháng 1, vào OpenAI, nhà phát triển chatbot AI tạo sinh nổi tiếng ChatGPT.

Đầu tư vào AI đã tăng đột biến trong quí I năm nay. Đồ họa Anna Cooban/CNN. Dữ liệu từ nguồn Pitchbook

Nhưng ngay cả khi loại trừ thỏa thuận khủng của Microsoft, giá trị của các khoản đầu tư mạo hiểm (VC/venture capital) vào AI tạo sinh đã tăng gần 58% so với cùng kỳ năm 2022.

Theo Moyroud tại Lightspeed, việc phát hành ChatGPT ra công chúng vào tháng 11 là chất xúc tác cho cú bùng nổ đang diễn ra. Ông thấy ngày càng nhiều nhà sáng lập đề cập đến AI tạo sinh trong các bài thuyết trình của họ để xin tài trợ, nhưng ông ấy tỏ vẻ khá dè dặt trước một số bài thuyết trình đó.

Moyroud nói: "Chúng tôi thấy rằng một số người không nhất thiết phải dành nhiều thời gian nói về điều gì đó lấp lánh của trí thông minh nhân tạo, như một chiêu trò quảng cáo cho sản phẩm của họ", đồng thời ông lưu ý rằng cần có thời gian để tìm ra 'bản chất' đằng sau tuyên bố của một số nhà sáng lập.

Tuy nhiên, Moyroud không nghĩ Mistral AI nằm trong nhóm đó.

Công ty đầu tư mạo hiểm của Moyroud, mà ông nói rằng đã đóng góp "một phần đáng kể" vào số tiền 105 triệu euro của công ty khởi nghiệp, đánh giá rất cao cho trải nghiệm 'vô song' của ba nhà sáng lập ra Mistral AI.

Trước đây, tất cả 3 người trong số họ đều làm việc với một loại AI tạo sinh được gọi là "mô hình ngôn ngữ lớn". Hai trong số họ từng làm tại Meta, công ty mẹ của Facebook và người còn lại thì làm việc tại dự án DeepMind của Google.

Moyroud lưu ý: "Chỉ có một nhóm nhỏ có thể từ 80 đến 100 người trên thế giới có kinh nghiệm đào tạo các mô hình ngôn ngữ lớn…, trên quy mô lớn".

Nhiều người đang lo ngại về một bong bóng AI. Đồ họa của Guardian

Không chỉ các nhà đầu tư tư nhân nhiều tiền mới hy vọng kiếm được tiền từ sự bùng nổ của AI: Dòng tiền chảy vào 5 quỹ giao dịch trao đổi tập trung vào AI hàng đầu thế giới đã tăng trung bình 35% kể từ đầu năm nay.

Và sau một năm 2022 đầy sóng gió, các cổ phiếu công nghệ thuộc chỉ số Nasdaq đã tăng giá lên gần 42%, vượt xa các công ty trong chỉ số S&P 500, vốn chỉ có mức tăng chưa đến 19%.

Vào tháng 5, Nvidia, nhà sản xuất vi mạch tiên tiến của Hoa Kỳ (nguồn cung năng lượng cho AI), đã trở thành công ty thứ sáu trên thế giới đạt mức vốn hóa thị trường 1 nghìn tỷ USD. Cổ phiếu của nó đã tăng giá 207% kể từ đầu năm.

Nhưng cổ phiếu của Nvidia cũng đã được giao dịch theo tỷ lệ giá trên thu nhập - thước đo xem một cổ phiếu được định giá quá cao hay bị định giá thấp - là 237 trong 12 tháng qua. Tỷ lệ càng cao, càng có nhiều khả năng một cổ phiếu được định giá quá cao. Để so sánh, các công ty trên S&P 500 đã giao dịch với tỷ lệ trung bình là 24 trong cùng kỳ.

Trong khi Nvidia có lãi, C3.ai, một công ty phần mềm AI có cổ phiếu đã tăng hơn 240% trong năm nay, thì lại không có lãi, ít nhất là dự kiến sẽ không có lãi như vậy, trong năm nay hoặc năm tới.

Minh họa từ Finhay

Các nhà đầu tư nói với CNN rằng tình hình hiện nay rất giống với bong bóng dot-com. Nhưng, với mỗi bong bóng, phải xuất phát từ một tiếng nổ.

Khi các nhà đầu tư đổ tiền vào các công ty dot-com từ cuối năm 1998, giá trị của Nasdaq đã tăng hơn gấp đôi chỉ trong năm 1999.

Tuy nhiên, bất chấp những kỳ vọng cao và định giá khổng lồ, hầu hết các công ty khởi nghiệp chưa bao giờ tạo ra bất kỳ doanh thu hay lợi nhuận nào, theo Goldman Sachs.

Các cổ phiếu trên Nasdaq lao dốc 81% từ mức cao nhất vào tháng 3 năm 2000 đến cuối tháng 9 năm 2002. Bong bóng đã thực sự hình thành, và bùng nổ.

Mike Reynolds, Phó Chủ tịch phụ trách chiến lược đầu tư tại Glenmede, một công ty quản lý tài sản của Hoa Kỳ, cho biết sự phấn khích hiện nay "gợi nhớ đến bong bóng công nghệ [những năm 90] khi rất nhiều… công ty chưa có thu nhập, nhưng mọi người đang lạc quan về triển vọng của họ đến mức họ sẵn sàng trả giá [giá cổ phiếu] cao hơn bao giờ hết".

Ông nói thêm: "Chúng tôi vẫn chưa thực sự thấy [sự cường điệu về AI] chuyển thành các kết quả cụ thể".

Ai sẽ chiến thắng?

Reynolds cho biết sẽ rất khó để các nhà đầu tư biết liệu họ có ủng hộ AI tương đương với Amazon (AMZN) hay Google (GOOGL) trong giai đoạn tiếp theo hay không.

Khoản đầu tư bom tấn của Microsoft vào OpenAI đã khiến nhiều nhà đầu tư 'phát rồ'. Minh họa của 123RF

Trong số 10 cổ phiếu công nghệ và truyền thông có giá trị nhất hiện nay, chỉ có hai cổ phiếu (Microsoft (MSFT) và Cisco (CSCO) nằm trong top 10 ở đỉnh điểm của bong bóng dot-com vào tháng 3 năm 2000, theo phân tích của Glenmede.

Reynolds nói: "Không phải lúc nào cũng rõ ràng ai là người chiến thắng cuối cùng sau giai đoạn bùng nổ".

Ông nói thêm, vào cuối những năm 1990, một công ty có thể "chỉ cần đặt từ ‘dot-com’ ở cuối tên công ty của họ, và giá cổ phiếu của họ [sẽ] tăng 10% vào ngày hôm sau".

Jordan Jacobs, đồng sáng lập và đối tác quản lý tại Radical Ventures, một công ty đầu tư mạo hiểm có trụ sở tại Toronto chuyên về AI, đã phát hiện ra một động lực tương tự giữa các nhà sáng lập công nghệ ngày nay.

Jacobs nói với CNN: "Mua một miền 'dot-ai' và tự xưng là một công ty AI... không thực sự khiến bạn trở thành một công ty AI. Là nhà đầu tư, một trong những công việc của chúng tôi là tìm ra ai là thật và ai không".

Jacobs, người đã thành lập hai công ty AI trong 13 năm qua, cho biết ông nghĩ rằng "hoàn toàn thiếu sự đánh giá cao" về giá trị của công nghệ này trong tương lai.

Ông dự đoán AI sẽ được tích hợp vào hoặc thay thế hoàn toàn mọi phần mềm trong thập kỷ tới, tạo ra "hàng nghìn tỷ đô la giá trị kinh tế". Ông cho biết công nghệ này cũng đang tạo ra bước đột phá mới trong lĩnh vực phát triển thuốc và mô hình biến đổi khí hậu.

Việc phát hành ChatGPT, kết hợp với khoản đầu tư bom tấn của Microsoft vào OpenAI, đã khiến "các nhà đầu tư nói chung đột nhiên thức tỉnh" trước tiềm năng phi thường của AI.

Đó cũng là thời điểm mà mọi người cuối cùng cũng được chạm vào công nghệ.

Điều đó, Jacobs nói, cảm thấy "hơi giống như một phép thuật".